納税義務者である事業者の方から、消費税を納税するのが大変だという声をよく聞きます。

税率も8%から10%になるのでさらに大変さは増すと感じるでしょう。

消費税は、一般の消費者が買い物をした際に支払った消費税について、その消費税を預かった納税義務が消費者に代わり国などへ納めます。

預かっているだけなので、納税の事務負担を除けば大変では無いと考えることもできますが、一旦会社の血液として預かってるお金が会社の中で巡ることになれば、その預かっているお金が出ていくときは出血の痛みを伴うことも理解はできます。

赤字の会社であっても、消費税は納税することになりますからなおさらです。

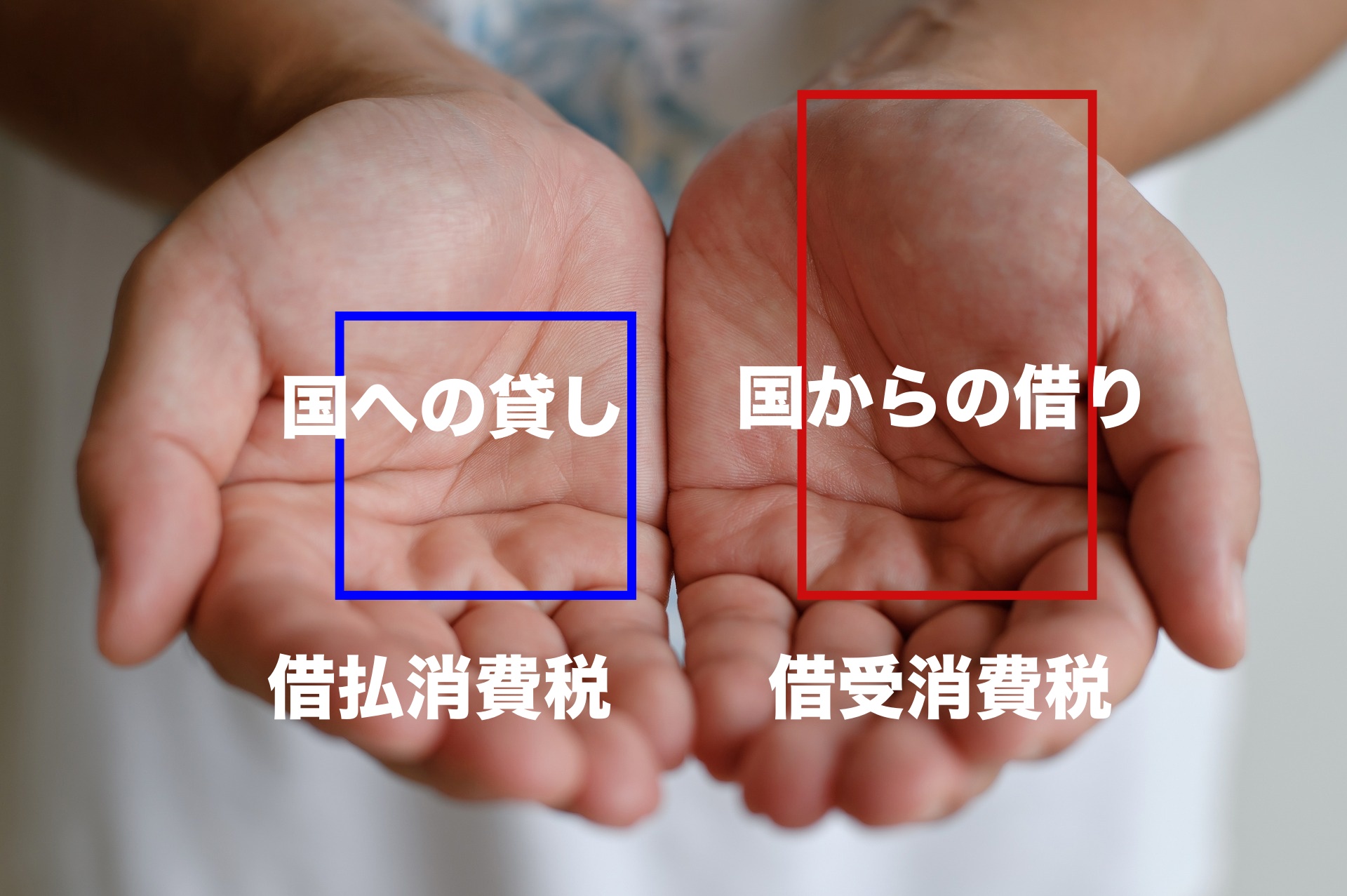

国との貸し借り

消費税は預かっている感覚よりも、国からお金を借りていると考えてみるのもよいでしょう。

借りているので返さなければいけません。

200万円の物を販売して税込216万円の現金を手に入れたら、16万円は国からお金を借りいていると考えてみます。

一方、50万円の仕入れをして税込54万円のお金を支払った場合は、4万円は国に貸し付けていると考えると、16万円と4万円を相殺して残り12万円の借りを国に返さなけらばいけません。

税込経理処理と税抜経理処理なら税抜がおすすめ

経理処理については、税抜経理処理にしておくと普段の貸し借りが分かりやすくなります。

例えば、200万円の物を販売して税込216万円の現金を手に入れた場合

| 税込経理 | 税抜経理 |

| 売上216万円 | 売上200万円 仮受消費税16万円 |

税込経理は総額で処理されるのに対して、税抜経理は売上と消費税分を分けて処理されます。

この仮受消費税が国から借りているお金だと考えてみましょう。

実際、借受消費税は試算表の負債に部に計上されています。

一方の仕入についても、50万円の仕入れをして税込54万円のお金を支払った場合は、

4万円の消費税については、仮払消費税という資産の科目で処理されます。

| 税込経理 | 税抜経理 |

| 仕入54万円 | 仕入50万円 仮払消費税4万円 |

試算表上で、この仮受消費税(借金)と仮払消費税(貸付金)を意識してみましょう。

預かっている消費税は運転資金になっていないか

消費税については、どうしても運転資金に組み込まれてしまう傾向があります。

税率が10%にもなると、売上高の10%が資金繰りボーナスのような感覚に陥てしまう恐れもあります。

資金繰りをしっかりするのもハードルが高い場合は、最初から消費税分を当てにしないと心に決めるのも手段としては良いかもしれません。

ATMなど不便なところにある口座の銀行に納税予定の消費税額を預金しておいたり、毎月一定額を積み立て預金する方法もあります。

もし納税するのが難しい場合は、すぐ税務署に相談しましょう。

放置すると延滞税などペナルティもありますので納税する意思表示はしておきましょう。

_____________________

【編集後記】

今日は久しぶりに歯医者さんへ検診を受けてきました。

親知らずを抜くことになるかもです。

【昨日の1日1新】

携帯アプリ「Momentum」

Peatixでイベント申込み

_____________________