所得控除の前に、年間の所得税の計算方法を確認します。

前提として、フリーランスの事業所得がある人を対象にした説明です。

年間の所得税は以下の算式で求められます。

(収入-経費-青色控除)-所得控除×税率=年間の所得税

(収入-経費-青色控除)は事業所得といって、税率を掛ける前の所得になり、ここから所得控除を差し引いたものが課税所得となります。

所得控除は税率がかかる手前で控除されるものになります。

税金が払える能力や個人的な事情を考慮してある一定の金額を課税所得から控除されます。

確定申告における所得控除は全部で下記のように14種類あります。

大きく分けると、人に関連する所得控除が7種類、生活に関連する所得控除が7種類になります。

この所得控除は、個人の様々な事情や生活に関する支出を考慮していますので、他人から該当する控除を教えてもらうには少し難しいところもあります。

所得控除の漏れがないように注意しましょう。

今回は「生命保険料控除」について説明します。

↓人に関連する所得控除

| 所得控除の種類 | 控除される金額 | |

| 1 | 基礎控除 | 38万円 |

| 2 | 扶養控除 | 38万円~58万円 |

| 3 | 配偶者控除 | 38万円 |

| 4 | 配偶者特別控除 | 1万円~38万円 |

| 5 | 障害者控除 | 27万円、40万円、75万円 |

| 6 | 寡婦(夫)控除 | 27万円、35万円 |

| 7 | 勤労学生控除 | 27万円 |

↓生活に関連する所得控除

| 所得控除の種類 | 控除される金額 | |

| 8 | 医療費控除 | 医療費-10万円の額 |

| 9 | 生命保険料控除 | 上限12万円 |

| 10 | 地震保険料控除 | 上限5万円 |

| 11 | 社会保険料控除 | 支払った金額 |

| 12 | 小規模企業共済等掛金控除 | 支払った金額 |

| 13 | 雑損控除 | 損失の額-所得×10% |

| 14 | 寄附金控除 | 寄附金-2,000円 |

「生命保険料控除」のポイント

・保険料を負担した人が生命保険料控除の対象となるので、契約者が必ず生命保険料控除の対象とはなりません。

・証明書類として「生命保険料控除証明書」の原本が必要です。

(年の払込保険料が1契約9,000円以下のときは省略可能 但し旧契約の一般保険料の場合)

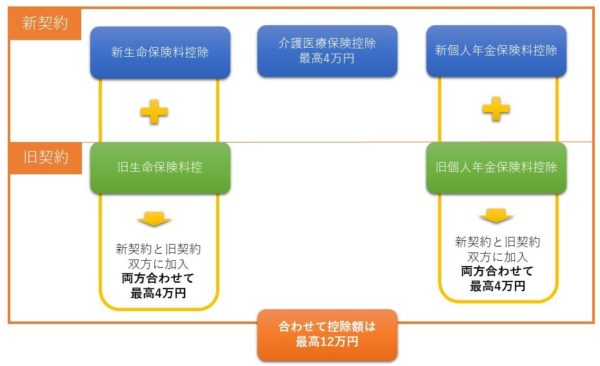

・どんなに多額の保険料を支払っていても生命保険料控除全体の控除金額は全体で最高12万円です。

「生命保険料控除」の概要

Why(なぜ?)

公的社会保障のほかに、私的保障の拡充を税制面から支援と促進するために税の軽減措置が取られています。

What(何を?)

税率がかけられる前の課税される所得金額から生命保険料控除の金額を差し引きます。

(上限は生命保険料控除全体で12万円)

When(いつ?)

確定申告する時期(2月16日から3月15日)

対象期間は、確定申告する時期の前年分(1月1日から12月31日)

未払い分は認められないので、未払いがある場合は12月31日までに支払いを済ませましょう。

Who(誰が?)

納税者本人(保険料を負担した)の所得から控除します。

Where(どこで?)

管轄の税務署に申告します。

税務署は住所により管轄がありますので、国税庁のホームページから調べてみましょう。

⇒国税庁のホームページ

(確定申告書を管轄の税務署へ提出します)

How(どうやって?)

・添付書類台紙に「生命保険料控除証明書」原本を添付

・確定申告書の第二表記入(実際に支払った金額)

・確定申告書の第一表記入(控除金額)

「生命保険料控除証明書」を確認しながら「新生命保険料」「旧生命保険料」、「新個人年金保険料」、「旧個人年金保険料」、「介護医療保険料」を区分して支払額を集計して確定申告書の第二表記入します。

新旧の区別は、2011年(平成23年)12月31日以前に契約した保険契約は旧契約となり、2012年(平成24年)1月1日以後に契約した保険契約は新契約となります。

続いて、実際に支払った金額からそれぞれの控除額を計算して(下記参照)、確定申告書の第一表の「生命保険料控除」の欄に控除額を記入します。

注意:生命保険料控除全体では最高12万円になります。

生命保険料控除額

新契約:2012年(平成24年)1月1日以後に契約した保険契約等

| 年間で支払った保険料等 | 控除額 |

| 20,000円以下 | 支払保険料等の全額 |

| 20,000円超 40,000万円以下 | 支払保険料等×1/2+10,000円 |

| 40,000円超 80,000万円以下 | 支払保険料等×1/4+20,000円 |

| 80,000円超 | 一律40,000円 |

旧契約:2011年(平成23年)12月31日以前に契約した保険契約等

| 年間で支払った保険料等 | 控除額 |

| 25,000円以下 | 支払保険料等の全額 |

| 25,000円超 50,000万円以下 | 支払保険料等×1/2+12,500円 |

| 50,000円超 100,000万円以下 | 支払保険料等×1/4+25,000円 |

| 100,000円超 | 一律50,000円 |

新契約と旧契約のいずれかと契約している場合

新契約と旧契約の双方と契約している場合

How much(いくらで?)

記入するのみ、費用はかかりません。

自分で確定申告する場合は、特に手数料など必要ありません。